Edgen Group股东将获每股12美元的收购价

纽约和路易斯安那州巴吞鲁日--(美国商业资讯)--住友商事株式会社(简称“SC”)和住友商事美国公司(简称“SCOA”)(统称为“住友商事”(Sumitomo))与Edgen Group(NYSE:EDG)今天宣布签订最终合并协议,其中住友商事将以现金每股12美元的价格收购Edgen Group Inc.(简称“Edgen Group”)所有已发行的股票(简称“收购”)。此次收购要满足惯例成交条件并经过监管机构的批准,预计将于2013年年底前完成。

总裁兼首席执行官、美洲区SCOA和SC总经理Kazuhiro Takeuchi表示:“此次对Edgen Group的投资是住友商事在上游、中游和下游的石油和天然气市场,以及其它相关能源与基础设施细分市场的进一步扩张,同时也是面对日益增长的能源需求对住友商事的综合供应解决方案的补充。”

“随着对Edgen Group的收购,我们获得了一个全球性分销平台,包括经验丰富的员工、设施,以及不断扩大的专业钢材产品供应服务,这一平台将有助于我们保持业务持续增长,并促进全球能源基础设施的发展。作为钢材产品供应的领导者,我们将通过分销和相关服务,继续构建强大的制造价值链,从而满足我们客户的需求。”

Edgen Group总裁兼首席执行官Dan O’Leary将继续领导Edgen Group的战略增长计划。O’Leary先生表示:“Edgen Group的战略与住友商事组织契合的机遇将促使双方的业务获益匪浅。Edgen Group历史悠久的商业品牌Edgen Murray和Bourland & Leverich现在能够带来更大的市场规模,以服务全球的能源终端市场。”O’Leary先生补充道:“我们在生产高技术含量及关键任务型钢材产品方面的专注度,广博的行业知识,以及我们在用于油气钻探、提炼、生产和加工方面的日益复杂应用的专业知识,是对住友商事现有业务的补充。”

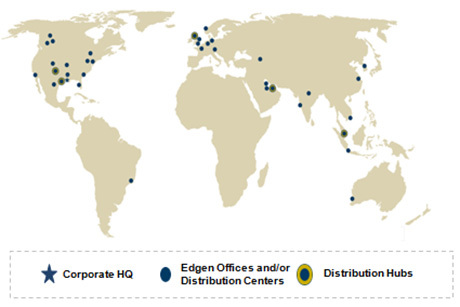

Edgen Group总部位于路易斯安那州巴吞鲁日市,是一家专注于能源与基础设施市场专业产品的全球领先的分销商,业务主要涵盖钢管、阀门、淬火钢和回火钢及高产率钢板,以及相关组件,例如,配件、法兰和接头。Edgen Group旗下拥有两大商业品牌,Edgen Murray和Bourland & Leverich,公司业务覆盖18个国家的35个地区,共有员工660名,2012年的销售总额达20.59亿美元。Edgen Murray是一家全球性专业钢材产品分销商,其产品适用于石油和天然气的上游(海上钻探与生产)、中游(石油和天然气的采集、加工、分馏、运输与储存)和下游(精炼与石化应用)终端市场。Bourland & Leverich的业务经营始于1935年,是一家美国国内的石油管材分销商,服务于传统和非传统的石油和天然气开采工业,包括目前最新的页岩业开发项目。

目前,Tudor、Pickering与Holt & Co.是住友商事的财务顾问,而Norton Rose Fulbright担任住友商事的外部法律顾问。花旗环球金融公司(Citigroup Global Markets Inc.)担任Edgen Group的财务顾问,而美国徳杰律师事务所(Dechert LLP)担任Edgen Group的法律顾问。

关于住友商事株式会社

住友商事株式会社是领先的一般贸易公司,业务覆盖65个国家的116个地区以及日本国内的24个地区。住友商事企业集团(简称“集团”)旗下拥有近800家公司,员工超过70,000名。住友商事株式会社业务正持续扩展到种类广泛的产品和服务中。其核心业务部包括金属产品、运输与建筑系统、环保与基础设施、媒体、网络、生活方式相关的产品与服务,以及矿业资源、能源、化工与电子部件部门。更多信息,请访问www.sumitomocorp.co.jp/english/

关于Edgen Group

Edgen Group是一家面向能源产业与基础设施市场提供专业钢材产品与服务的全球领先的分销商,业务涵盖钢管、阀门、淬火钢与回火钢及高产率重钢板,以及相关组件。Edgen Group总部位于路易斯安那州巴吞鲁日,业务覆盖全球18个国家的35个地区。更多信息,请访问www.edgengroup.com。

前瞻性陈述

本新闻稿包含《美国联邦证券法》(federal securities laws)界定的前瞻性陈述。除了历史事实之外的所有陈述均被视为前瞻性陈述,此类陈述基于现有的预期。这些前瞻性陈述涉及一系列风险、不确定性、假设和其他重要因素,可能影响未来结果并导致实际结果和事件与历史和预期结果,以及在前瞻性陈述中明示或暗示的结果存在实质性差异。这些因素包括可能导致合并协议终止的任何事件、改变或其它环境的出现;未能满足完成合并的条件,包括通过监管机构的批准;Edgen Group的业务或运营前景发生改变;经济状况;不利诉讼或法规发展;竞争;成功实施业务发展计划和整合新收购资产;以及满足资本需求的能力,包括债务管理的能力。新闻稿发布日之后,Edgen Group无义务审核或更新任何反映事件或环境的前瞻性陈述。Edgen Group在向美国证券交易委员会(简称“SEC”)提交的报告中提供与此类及其他因素相关的附加信息,包括但不限于,2013年3月15日Edgen Group向SEC提交的截至2012年12月31日的Form 10-K年度报告“风险因素”和“管理层对财务状况和运营结果的讨论与分析”中所描述的信息,以及Edgen Group向SEC提交的报告。

附加信息以及查找方式

就本次拟议收购方面,Edgen Group计划将向SEC提交相关资料,包括Edgen Group在申请预表和最终表格中的信息陈述。强烈建议Edgen Group股东阅读向SEC提交的所有相关文件,包括Edgen Group的信息陈述,因为它们包含有关拟议交易的重要信息。这些文件可以通过访问www.sec.gov免费获取。此外还可通过发送邮件至 Investor.Relations@edgengroup.com联系Edgen Group投资者关系部免费获取。

图片/多媒体资料库可以从以下网址获得:http://www.businesswire.com/multimedia/home/20131001006176/en/

免责声明:本公告之原文版本乃官方授权版本。译文仅供方便了解之用,烦请参照原文,原文版本乃唯一具法律效力之版本。

联系方式:

住友商事

Jewelle Yamada女士, 212-207-0574

手机:646-584-9556

jewelle-k.yamada@sumitomocorp.com

或

Vanessa Goldschneider女士, 212-207-0567

手机:914-610-9174

vanessa.goldschneider@sumitomocorp.com

或

Edgen Group Inc.

Erika Fortenberry女士, 225-756-7199

手机:225-907-4432

erika.fortenberry@edgengroup.com

Edgen Group的全球分销网络 (图示:美国商业资讯)

www.sumitomocorp.co.jp/english/