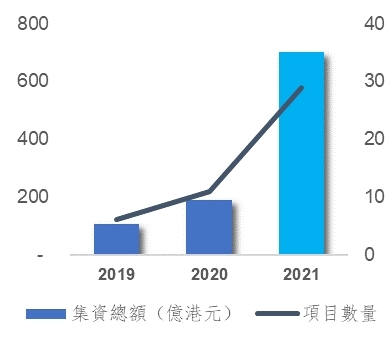

香港--(美国商业资讯)--国泰君安国际控股有限公司(“国泰君安国际”、“公司”或“集团”,股票代码: 1788.HK )宣布,公司于2021年共参与承销29个绿色债券及可持续发展债券项目,数量同比增加164%,集资总额达到701亿港元,同比增加271%。近年来,公司积极响应国家政策号召,通过多样化的高质量金融服务,引导国际资本流向绿色行业,满足企业与机构客户向低碳、可持续发展方向转型需要,有效管理潜在的ESG风险。2021年,公司继续持续保持在港中资证券公司绿色债券发行市场的领先地位。

本新闻稿包含多媒体。此处查看新闻稿全文: https://www.businesswire.com/news/home/20220119006202/zh-CN/

以绿色金融支持可持续产业的重点项目:

2021年9月,国泰君安国际担任联席绿色结构顾问、联席全球协调人、联席账簿管理人和联席牵头经办人,助力广州地铁成功发行2亿美元5年期高级固息绿色债券,创造了同期中资地方国企美元债的最低发行利率记录,同时这也是2021年粤港澳大湾区首单国企绿色境外债券,所募集资金全部用于低碳交通项目。该笔债券获得了惠誉A+的债项评级、国际绿色评级机构Sustainalytics绿色认证和香港品质保证局(HKQAA)贴标认证,受到诸多境内外知名投资机构的青睐,发行簿记订单峰值超过22亿美元,获得11倍超额认购。

2022年1月,公司再次担任联席绿色结构顾问、联席全球协调人、联席账簿管理人和联席牵头经办人,协助广州开发区控股集团成功发行Reg S、5年期固定利率的高级无抵押美元绿色债券,成为全国首单实现“香港+澳门+新加坡”三地同时挂牌上市的美元债券、首单粤港澳大湾区赴新加坡交易所上市的项目, 又一次成功实现了超低发行利率、高认购规模、高超募倍数的建簿表现。

另外,2021年11月,国泰君安国际作为联席全球协调人、联席账簿管理人和联席牵头经办人,协助上虞城市建设集团有限公司成功发行5年期2.4亿美元高级无抵押可持续发展债券,此次发行为长三角地区国有企业首笔可持续境外债券,募集资金根据可持续金融框架用于集团境外债务再融资。

绿色债券助力企业转型,绿色资本赋能负责任投资

国泰君安国际一直以来在业务发展策略上审时度势,坚持绿色投资理念,优先考虑环保相关的投资及融资项目,全面贯彻ESG可持续发展理念。公司于2021年8月起正式加入香港绿色金融协会,推广绿色金融和负责任投资理念发展。未来,公司将主动拥抱绿色金融新机遇,实践公司社会责任,巩固公司在ESG和碳中和领域的战略布局,与社会各界携手迈向更具包容性的低碳经济。

关于国泰君安国际

国泰君安国际(股票代码:1788.HK)是中国证券公司国际化的先行者和引领者。公司是首家通过首次公开发售方式于香港联合交易所主板上市的中资证券公司,并获纳入伦敦交易所旗下富时社会责任指数。国泰君安国际以香港为业务基地,提供多样化综合金融服务,核心业务包括经纪、企业融资、资产管理、贷款及融资、金融产品、做市及投资等七大类,业务覆盖包括个人金融(财富管理)、机构金融(机构投资者服务与企业融资服务)与投资管理三大维度。目前,国泰君安国际已分别获得穆迪和标准普尔授予“Baa2”及“BBB+”长期发行人评级。公司控股股东国泰君安证券(股票代码:601211.SH/ 2611.HK)为中国证券行业长期、持续、全面领先的综合金融服务商。更多关于国泰君安国际的资讯详见:https://www.gtjai.com

在 businesswire.com 上查看源版本新闻稿: https://www.businesswire.com/news/home/20220119006202/zh-CN/

CONTACT:

媒体与投资者关系查询:

Jason Yan, CFA

jason.yan@gtjas.com.hk

+852 2509 5487

Mia Wu

mia.wu@gtjas.com.hk

+852 2509 2138

公司近3年绿债发行情况 (图示:美国商业资讯)